Працюючи з клієнтами, ціни зазвичай виражаються з податками, включеними в ціну (наприклад, у більшості електронної комерції). Але, коли ви працюєте в B2B, компанії зазвичай ведуть переговори про ціни без податків.

Odoo легко керує обома випадками використання, якщо ви реєструєте свої ціни на товар з виключеними чи включеними податками, але не обидва разом. Якщо ви керуєте всіма своїми цінами лише з податком (або виключеним), ви все одно можете легко виконати замовлення на продаж із ціною, що не включає податки (або включає): це просто.

Ця документація призначена лише для конкретного випадку використання, коли вам потрібно мати два референси на ціну (включно з ПДВ або без ПДВ) для цього самого товару. Причиною складності є те, що не існує симетричного співвідношення з цінами із включеним податком та цінами із виключеним податком, як показано в даному випадку, у Бельгії з податком у розмірі 21%:

Ваша електронна комерція має товар на 10 євро (включно з податками)

Це буде 8,26 євро (без податків) та податок 1,74 євро

Але для того ж випадку, якщо ви реєструєте ціну без податків у формі товару (8,26 €), ви отримуєте ціну з податком у розмірі 9,99 €, оскільки:

- 8.26€ * 1.21 = 9.99€

Отже, залежно від того, як ви реєструєте свої ціни на формі товару, ви матимете різні результати за ціною, включаючи податки та ціну за винятком податків:

Податки виключено: 8.26€ & 10.00€

Податки включено: 8.26€ & 9.99€

Примітка

Якщо ви купуєте 100 одиниць з податками 10 євро, це стає ще складніше. Ви отримаєте: 1000 € (з урахуванням податків) = 826.45 € (ціна) + 173.55 € (податки), що сильно відрізняється від ціни за одиницю за 8.26 € без податку.

У цій документації пояснюється, як керувати дуже конкретним випадком використання, коли вам потрібно впоратися з двома цінами (без податку та з включеним податком) у формі товару в межах однієї компанії.

Примітка

З точки зору фінансів, ви більше не отримуєте прибуток від продажу товару за 10 євро, а не 9,99 євро (за податком у розмірі 21%), оскільки ваш прибуток буде таким же за 9,99 євро, лише податок на 0,01 євро вище. Отже, якщо ви запускаєте електронну комерцію в Бельгії, зробіть послугу своєму клієнту та встановіть ціну на рівні 9,99 євро замість 10 євро. Зверніть увагу, що це не стосується 20 євро або 30 євро, або інших ставок податку або кількості> 1. Ви також зробите собі користь, оскільки ви можете керувати всіма податковими правами, що менш схильні до помилок і простіше для ваших продавців.

Налаштування

Загальний огляд

Найкращим способом уникнути цієї складності є вибір лише одного способу управління вашими цінами та дотримання його: ціна без податків або ціни з включеними податками. Визначте, який тип за замовчуванням зберігається у формі товару (за замовчуванням податок, що відноситься до товару), і Odoo автоматично обчислює інший, виходячи з прайслиста та схеми оподаткування. Обговоріть свої контракти з клієнтами. Це чудово працює "одразу з коробки", і у вас немає конкретних налаштувань.

Якщо ви не можете це зробити, і якщо ви дійсно домовляєтесь про деякі ціни за винятком податків, а для інших покупців - іншими цінами з податком, то вам необхідно:

завжди зберігайте ціну за замовчуванням, виключену на формі товару, і подайте податок (ціна вказана у формі товару)

створіть прайслист із цінами із включеним податком, для конкретних клієнтів

створіть схему оподаткування, яка переключає ціну без податку на ціну із включеним податком

призначте як прайслист, так і схему оподаткування клієнтам, які хочуть скористатися цією ціною та схемою оподаткування

Для цілей цієї документації ми будемо використовувати вищевикладене використання:

ваша ціна за замовчуванням за замовчуванням не дорівнює 8.26 €

але ми хочемо продати його за 10 євро, включаючи ціну, в наших магазинах або на сайті електронної комерції

Налаштуйте ваші товари

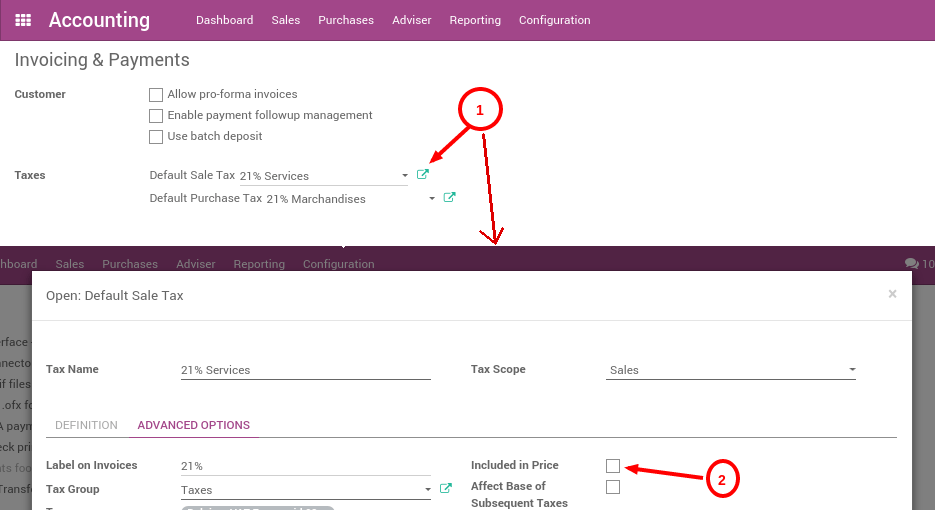

Ваша компанія повинна бути налаштована за ціною за замовчуванням. Зазвичай це налаштування за замовчуванням, але ви можете перевірити податок на продаж за замовчуванням у меню в додатку Налаштування програми бухобліку.

Після цього ви можете створити прайслист B2C. Ви можете активувати функцію прайслиста для кожного клієнта у меню : додатку Продаж. Виберіть варіант різних цін на сегмент клієнта.

Після цього створіть прайслист B2C з меню . Також добре перейменувати прайслист за замовчуванням на B2B, щоб уникнути плутанини.

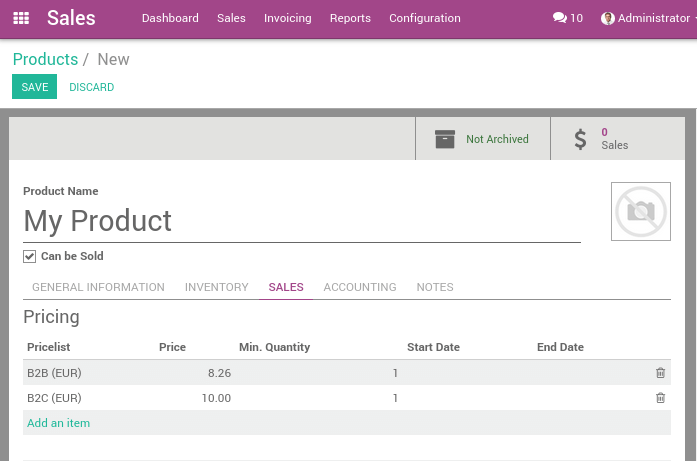

Потім створіть товар на 8,26 євро з податком у розмірі 21% (визначається як податок, що не входить у вартість), і встановіть ціну на цей товар для клієнтів B2C на рівні 10 євро з меню з додатку Продажі:

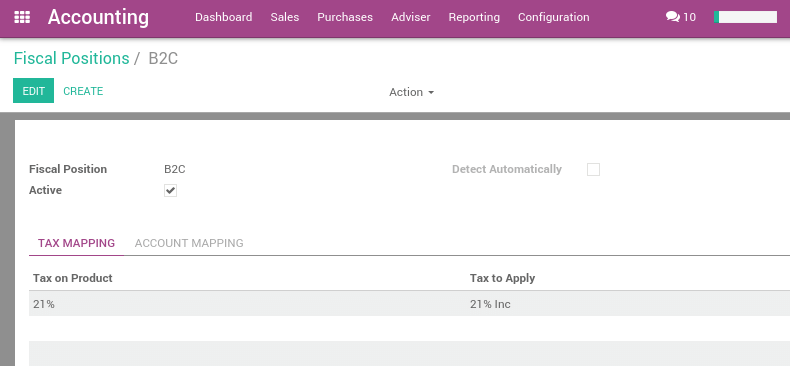

Встановіть схему оподаткування B2C

У бухгалтерському додатку створіть схему оподаткування В2С з цього меню: . Ця схема оподаткування повинна відображати ПДВ 21% (без урахування податку) з ПДВ 21% (податок входить у вартість)

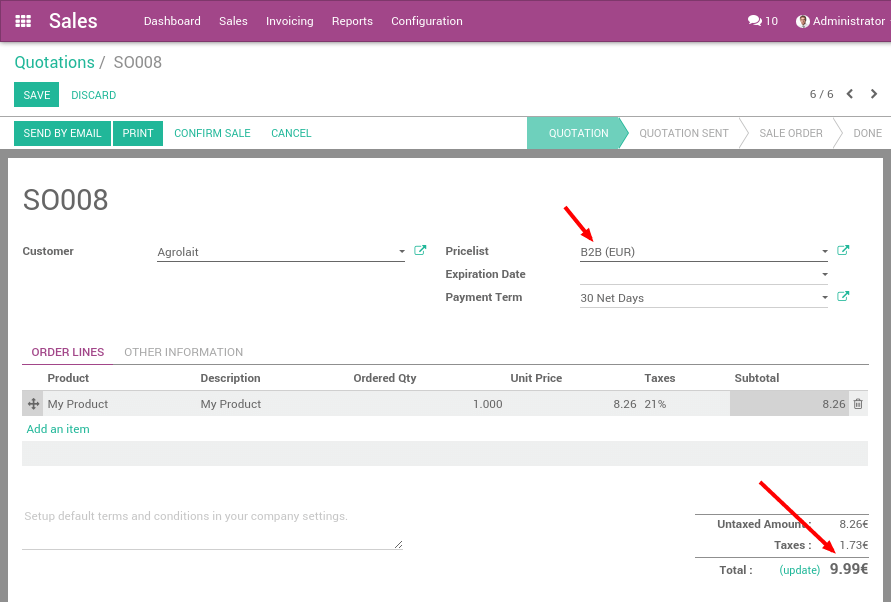

Перевірте, створивши комерційну пропозицію

Створіть комерційну пропозицію з програми Продажі за допомогою меню . Ви маєте наступний результат: 8.26 € + 1.73 € = 9.99 €.

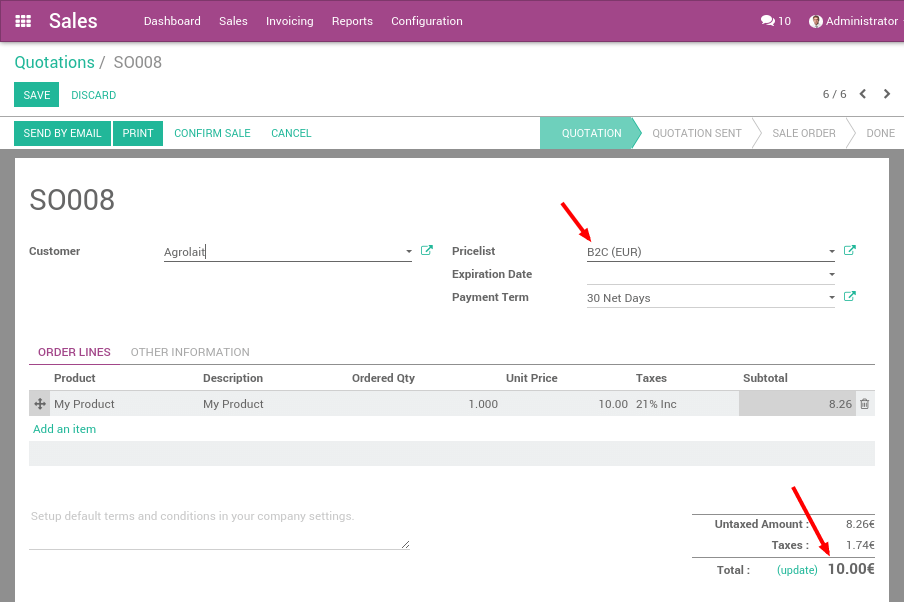

Потім створіть комерційну пропозицію, але змініть прайслист на B2C та схему оподаткування B2C на комерційну пропозицію, перш ніж додавати свій товар. Ви повинні отримати очікуваний результат, загальна ціна якого 10 € для клієнта: 8.26 € + 1.74 € = 10.00 €.

Це очікувана поведінка для покупця вашого магазину.

Уникайте змін у кожному замовленні на продаж

Якщо ви укладаєте договір з клієнтом, чи обговорюєте ціну, із включеним податком або виключеним, ви можете встановити прайслист і схему оподаткування у формі клієнта, щоб вона застосовувалася автоматично при кожному продажі цього клієнта.

Прайслист знаходиться на вкладці Продажі та Купівлі у формі клієнта, а схема оподаткування знаходиться на вкладці обліку.

Зверніть увагу, що може виникнути помилка: якщо ви встановлюєте схему оподаткування з податком, включеним у вартість, але використовуєте прайслист, без включеного податку, для вас можуть бути обрані неправильні ціни. Ось чому ми зазвичай рекомендуємо компаніям працювати лише з одним ціновим референсом.